El IRS (Internal Revenue Service en inglés) usa sanciones para incentivar a las personas y empresas a declarar y pagar sus impuestos a tiempo. En el año fiscal 2020, se impusieron más de $14 billones en multas civiles sobre las declaraciones de impuestos sobre la renta de personas, patrimonios y fideicomisos. Afortunadamente, hay varias opciones para ayudarte a reducir o eliminar por completo tus sanciones del IRS, en caso de ser elegible.

Sanciones Más Comunes del IRS

Existen más de 150 tipos distintos de sanciones en el Código Fiscal Interno de los Estados Unidos (U.S. Internal Revenue Code en inglés). Dependiendo de la severidad de la sanción de IRS, podría involucrar multas económicas o confiscación de bienes. Si se trata de una sanción criminal, también podrías enfrentar una condena a prisión. Los tipos más comunes de sanciones incluyen:

- Multa por no Presentar la Declaración de Impuestos (FTF, o Failure to File por sus siglas en inglés). Esta multa se basa en qué tan tarde presentas tu declaración de impuestos y cuánto debes a la fecha límite del pago original. Para declaraciones con más de 60 días de retraso, la sanción mínima por FTF es de $435 (para declaraciones del 2020), o 100% de los impuestos debidos en la declaración, cualquiera que sea menor. Cada mes que no presentes tu declaración, te será impuesto un 5% adicional por impuestos no pagados. El límite es tras 5 meses y no excederá 25% de tus impuestos no pagados.

- Multa por no Pagar (FTP, o Failure to Pay por sus siglas en inglés). La Multa por no Pagar puede ser aplicada sobre los impuestos que no pagaste en tu declaración, así como en aquellos que no reportaste. Una multa FTP es del .5% de los impuestos no pagados por cada mes que no pagas. Si recibes un Aviso de Intención de Embargo y no realizas tu pago, la sanción aumenta a 1% por mes. La sanción está limitada al 25% de tus impuestos no pagados. Si se te imponen sanciones FTF o FTP durante el mismo mes, el total por ambas no excederá el 5% de tus impuestos sin pagar por mes.

- Multa Relacionada con la Precisión. El IRS puede imponer una Multa Relacionada con la Precisión igual al 20% de cualquier pago insuficiente de impuestos consecuencia de ciertas acciones específicas. Éstas incluyen negligencia, indiferencia hacia las normas (por descuido, imprudencia o con intención), infravaloración del impuesto sobre la renta o errores de valoración.

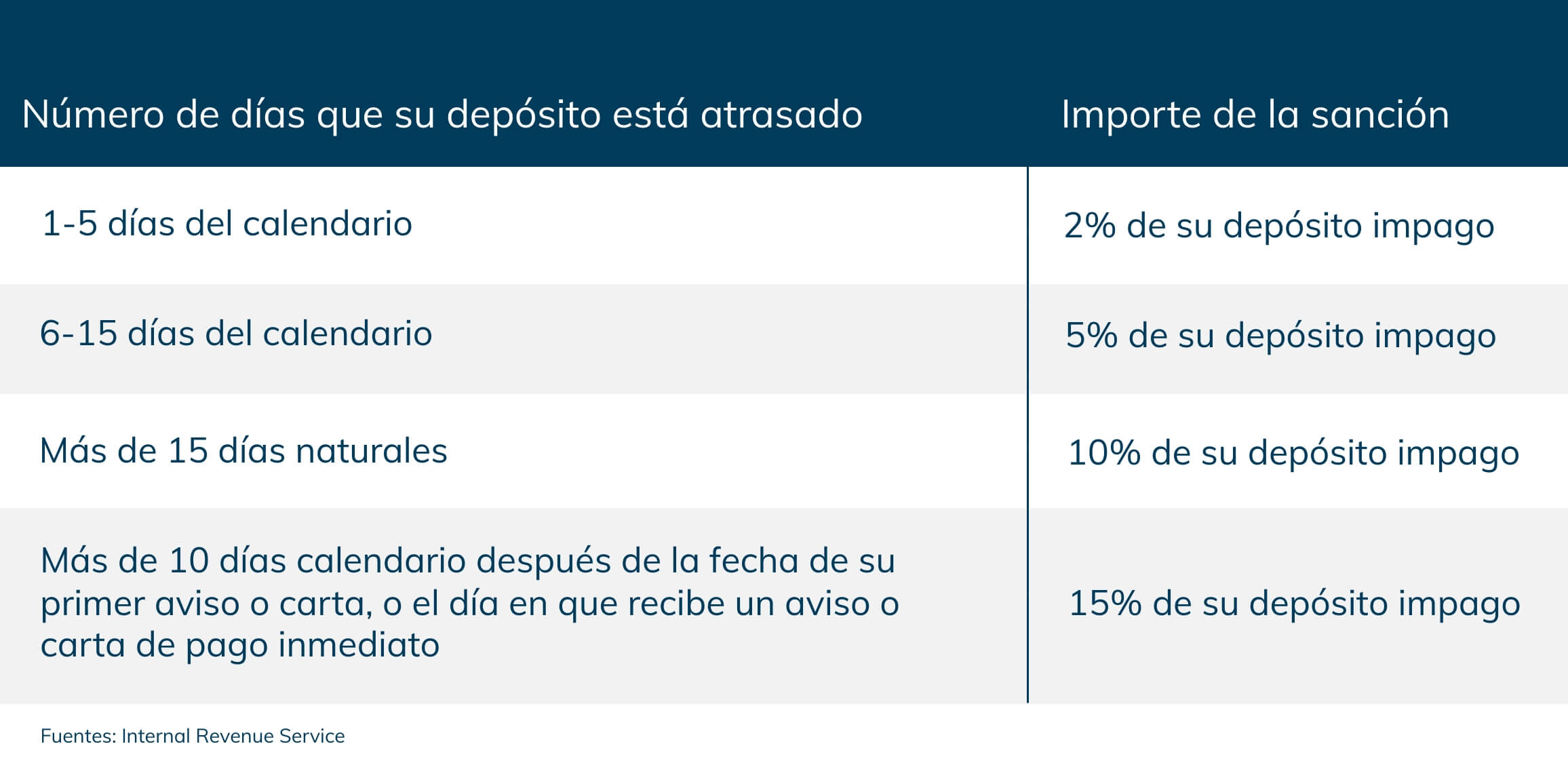

- Multa por Incumplimiento con los Requisitos de Depósito (FTP, o Failure to Pay por sus siglas en inglés). Los empleadores que no realicen a tiempo sus depósitos del impuesto sobre la nómina con el importe correcto y de la forma adecuada enfrentarán una Multa Por Incumplimiento con los Requisitos de Depósito. El monto de esta sanción varía de un 2% a un 15% del depósito sin pagar.

- Multa por Pago Insuficiente del Impuesto Estimado. En caso de no pagar suficientes impuestos a lo largo del año, ya sea a través de retenciones o impuestos estimados, podrías tener que pagar una multa. A diferencia de las otras sanciones, no hay un porcentaje o cantidad fija. El IRS calculará tu multa según la cantidad total pagada de menos al momento del pago, y el tipo de interés para ese periodo específico (cambia cada trimestre).

Ten en cuenta que el IRS también cobra intereses sobre las multas. En algunos casos, esto puede aumentar dramáticamente el monto debido.

¿Puedo Conseguir que me Reduzcan o Eliminen los Intereses?

Por lo general, el IRS no reduce o elimina cargos por intereses a menos que la sanción misma sea reducida o eliminada. En casos extraordinarios, debido a un error o retraso del IRS, éste puede eliminar el interés acumulado debido a su negligencia. Sin embargo, hay una forma segura de reducir tus intereses — un plan de pago del IRS. En caso de ser aprobado, el IRS reducirá a la mitad tu Multa por no Pagar, lo cual también reducirá tus tasas de interés.

Alivio de la Imposición de Multas del IRS

Es posible reducir o eliminar algunas sanciones fiscales, aunque no es algo garantizado. El IRS ofrece tres tipos de alivio para las sanciones:

- Alivio Debido a una Causa Razonable. El IRS podría condonar las multas por FTF, FTP o FTD si puedes demostrar una causa razonable por la cual no pudiste cumplir con tus obligaciones fiscales. Muerte, enfermedades serias, desastres naturales, o la imposibilidad de obtener registros son solo algunos ejemplos. Al solicitar este tipo de alivio a la imposición de multas, deberás establecer los hechos y proveer evidencia suficiente para respaldar tu petición.

- Reducción de Multa Impuesta por Primera Vez. Podrías ser elegible a una Reducción de Multa Impuesta por Primera Vez, también conocido como una condonación administrativa, si las siguientes condiciones son verdad:

- No fue requerida ninguna declaración de impuestos anterior y no se te ha sancionado en los últimos tres años fiscales anteriores al año en que recibiste la multa.

- Todas tus declaraciones de impuestos fueron presentadas o tienes una prórroga para presentar.

- Has pagado o cuentas con un arreglo para pagar tus impuestos pendientes.

También podrías calificar para una condonación administrativa si recibiste asesoramiento verbal erróneo por parte del IRS. Ten en cuenta que la multa por FTP continuará acumulándose hasta pagar la totalidad de tus impuestos. Por lo tanto, es mejor esperar hasta liquidar tu saldo antes de solicitar una Reducción de Multa Impuesta por Primera Vez.

- Excepción Estatutaria. Si recibiste asesoramiento por escrito incorrecto por parte del IRS, podrías calificar para una excepción estatutaria. El Formulario 843 del IRS, Petición de Reembolso y Solicitud de Reducción, deberá ser presentado para buscar este tipo de alivio.

En el caso de la Multa por Pago Insuficiente del Impuesto Estimado, las sanciones podrían ser condonadas si se simple alguna de las siguientes condiciones:

- No quedaste a deber impuestos el año anterior

- Un desastre, un siniestro, u otro evento inusual provocó que no pudieras realizar el pago

- Durante el presente año fiscal, te jubilaste a la edad de 62 o más años

- Quedaste incapacitado durante el presente o anterior año fiscal

- Calificas bajo la ‘Regla de Refugio Seguro para Impuestos Estimados’ (Estimated Tax Safe Harbor Rule en inglés)

La ‘Regla de Refugio Seguro para Impuestos Estimados’ entra en vigor si pagaste 90% o más del total de impuestos del presente año fiscal o 100% del año fiscal anterior, o debes menos de $1,000 en impuestos. Si tu ingreso bruto ajustado es de $75,000 o más ($150,000 para matrimonios presentando una declaración conjunta), podrías no estar sujeto a la sanción si pagaste el 90% de tus impuestos en tu declaración del año en curso, o 110% del año anterior, cual cantidad sea menor.

Consejos Útiles

Asegúrate de escoger la opción correcta para el alivio a la imposición de multas para tu situación y el mejor método de comunicación. Para las solicitudes a Reducción de Multas Impuestas por Primera Vez, llamar al IRS directamente es tu mejor opción. Sin embargo, las solicitudes por escrito son mejores para buscar el Alivio Debido a una Causa Razonable.

Desafortunadamente, el IRS es conocido por extraviar solicitudes de reducción de multas. Asegúrate de darle seguimiento a tu solicitud de alivio llamando al IRS. Si no tienen un registro de tu solicitud, envíalo nuevamente tan pronto sea posible. Debes pedir que pongan una retención de cobro en tu cuenta mientras tu solicitud está siendo evaluada.

Mientras que las solicitudes de Reducción de Multas Impuestas por Primera Vez se suelen resolver en un plazo de dos a tres meses, las solicitudes de Alivio Debido a una Causa Razonable pueden demorarse mucho más tiempo. Si se requiere una apelación, podrías acabar esperando hasta un año para obtener un veredicto final.

En caso de requerir apoyo para reducir o eliminar tus sanciones fiscales, llama hoy mismo al 855-476-6920 para agendar una consultoría gratuita con Tax Defense Network.